La guerra non distruggerà il pianeta con una guerra nucleare

I governanti come nel film 2012 hanno un complesso di Noè e presumono che sopravvivranno nei loro bunker dopo aver spopolato il mondo ed essere emersi in un pianeta fresco e rivitalizzato. Ciò in cui stanno portando il mondo è un cambiamento molto serio, e questi politici non rappresentano più noi, il popolo, in nessuna forma di immaginazione.

Hanno acquistato i farmaci per le radiazioni di Amgen* qui sotto è menzionato il guadagno e li distribuiranno solo ai loro sostenitori. Tuttavia, potresti chiedere una prescrizione al tuo medico , forse. Le vendite di Nplate di Amgen (è un farmaco a base del principio attivo Romiplostim , appartenente alla categoria degli Antiemorragici e nello specifico Altri emostatici per uso sistemico) hanno raggiunto il 66%. Il Dipartimento della Salute e dei Servizi Umani degli Stati Uniti ha minimizzato la gravità del rischio di una guerra nucleare. Ha affermato che questo fa parte dei suoi “sforzi di lunga data e in corso da parte dell’Amministrazione per la preparazione e la risposta strategica per preparare meglio gli Stati Uniti ai potenziali impatti sulla salute di un’ampia gamma di minacce alla sicurezza nazionale “.

l mondo è di nuovo scosso da venti di guerra sempre più incalzanti. Stavolta al centro della nuova escalation ci sono la Cina e Taiwan, e l’eventuale conflitto nel Sud Est asiatico potrebbe rappresentare la peggiore prospettiva possibile per la salvaguardia della pace globale.l presidente cinese Xi Jinping ha emesso un avvertimento alle forze armate del dragone, esortando le truppe a prepararsi per la guerra e a portare Taipei sotto il controllo di Pechino. Questa dichiarazione, secondo quanto riportato dalla China Central Television, è stata fatta durante una visita a una brigata della Forza missilistica dell’Esercito popolare di liberazione nella provincia dell’Anhui, nel sud-est della Cina

c’è qualcosa nella andamento dell oro che minaccia la nostra evoluzione di pace ..

I paesi occidentali dovrebbero prestare maggiore attenzione all’impennata del prezzo dell’oro , poiché il persistente rally del metallo prezioso riflette il crescente interesse per soluzioni alternative al sistema finanziario basato sul dollaro, secondo Mohamed El-Erian, ex CEO di PIMCO e attuale presidente del Queens’ College di Cambridge.

“Qualcosa di strano è accaduto al prezzo dell’oro nell’ultimo anno”, ha scritto El-Erian sul Financial Times lunedì. “Nel raggiungere un livello record dopo l’altro, sembra essersi disaccoppiato dai suoi tradizionali influenzatori storici, come i tassi di interesse, l’inflazione e il dollaro. Inoltre, la coerenza del suo aumento è in contrasto con le fluttuazioni in situazioni geopolitiche cruciali”.

Ha detto che l’aumento del prezzo dell’oro “in ogni condizione meteo” indica la presenza di qualcosa che va oltre gli sviluppi economici, elettorali e geopolitici a breve termine. “Cattura una tendenza comportamentale sempre più persistente tra la Cina e i paesi di “media potenza”, così come altri”, ha detto. “Ed è una tendenza a cui l’Occidente dovrebbe prestare maggiore attenzione”.

El-Erian ha osservato che il prezzo di un’oncia d’ oro è aumentato da $ 1.947 l’oncia a oltre $ 2.700, un guadagno di quasi il 40 percento negli ultimi 12 mesi. “È interessante notare che questa marcia verso l’alto del prezzo è stata relativamente lineare, con qualsiasi ritiro che ha attirato più acquirenti”, ha affermato. “Si è verificato nonostante alcune forti oscillazioni nei tassi di interesse attesi, un’ampia banda di fluttuazione per i rendimenti di riferimento degli Stati Uniti, un calo dell’inflazione e della volatilità della valuta”.

“Alcuni potrebbero essere tentati di liquidare la performance dell’oro come parte di un aumento più generale dei prezzi delle attività che, ad esempio, ha visto l’indice S&P statunitense guadagnare circa il 35 percento negli ultimi 12 mesi”, ha affermato. “Eppure questa correlazione in sé è insolita. Altri la attribuiranno al rischio di conflitti militari che hanno visto così tanti civili innocenti perdere la vita e i mezzi di sostentamento, insieme alla massiccia distruzione delle infrastrutture. Tuttavia, il percorso dei prezzi suggerisce che potrebbe esserci molto di più in corso”.

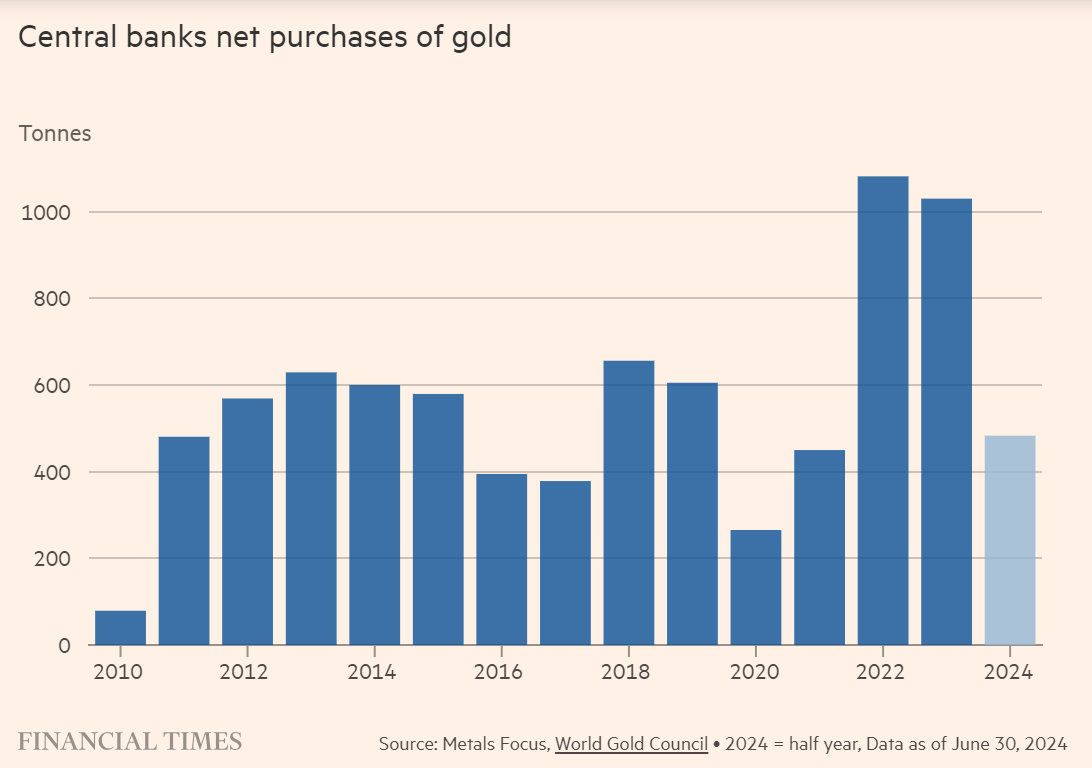

El-Erian ha sottolineato gli acquisti costanti di lingotti da parte delle banche centrali come un fattore significativo della forza dell’oro. “Tali acquisti non sembrano solo correlati al desiderio di molti di diversificare gradualmente le proprie riserve allontanandole dal predominio significativo del dollaro nonostante l'”eccezionalismo economico” dell’America”, ha scritto. “C’è anche interesse nell’esplorare possibili alternative al sistema di pagamenti basato sul dollaro che è stato al centro dell’architettura internazionale per circa 80 anni”.

“Chiedi perché questo sta accadendo e di solito otterrai una risposta che menziona una perdita generale di fiducia nella gestione dell’ordine globale da parte dell’America e due sviluppi specifici”, ha detto. “Sentirai parlare dell’armamento delle tariffe commerciali e delle sanzioni agli investimenti da parte dell’America, insieme al suo ridotto interesse nel sistema multilaterale cooperativo basato su regole che ha svolto un ruolo fondamentale nel progettare 80 anni fa”.

Un altro fattore è legato al conflitto in Medio Oriente, dove El-Erian ritiene che gli Stati Uniti siano visti da molti come incoerenti nel loro sostegno ai diritti umani e al diritto internazionale. “Questa percezione è stata amplificata dal modo in cui gli Stati Uniti hanno protetto il loro principale alleato da una risposta ad azioni ampiamente condannate nella comunità internazionale”, ha scritto.

“Ciò che è in gioco qui non è solo l’erosione del ruolo dominante del dollaro, ma anche un graduale cambiamento nel funzionamento del sistema globale”, ha scritto. “Nessun’altra valuta o sistema di pagamento è in grado e disposto a sostituire il dollaro al centro del sistema e c’è un limite pratico alla diversificazione delle riserve. Ma un numero crescente di piccoli tubi viene costruito per aggirare questo nucleo; e un numero crescente di paesi è interessato e sempre più coinvolto”.

El-Erian ha affermato che l’attuale rialzo del prezzo dell’oro “non è solo insolito in termini di influenze economiche e finanziarie tradizionali”, ma supera anche le rigide influenze geopolitiche per catturare un fenomeno più ampio che sta creando uno slancio secolare”.

Man mano che questi percorsi alternativi per la finanza internazionale si sviluppano e crescono, potrebbero causare una frammentazione del sistema globale e un’erosione del potere del dollaro e del sistema finanziario statunitense. “Ciò avrebbe un impatto sulla capacità degli Stati Uniti di informare e influenzare i risultati e compromettere la propria sicurezza nazionale”, ha affermato.

“È un fenomeno a cui i governi occidentali dovrebbero prestare maggiore attenzione”, ha concluso El-Erian. “Ed è un fenomeno in cui c’è ancora tempo per correggere la rotta, anche se non quanto alcuni spererebbero”.

*AMGEN COMUNICA I RISULTATI FINANZIARI DEL QUARTO TRIMESTRE E DELL’INTERO ANNO 2022

AMGEN FORNISCE ANCHE LE LINEE GUIDA PER IL 2023 ESCLUDENDO QUALSIASI CONTRIBUTO DALL’ANNUNCIATA ACQUISIZIONE DI HORIZON THERAPEUTICS

THOUSAND OAKS, California ,31 gennaio 2023 /PRNewswire/ — Amgen (NASDAQ: AMGN) ha annunciato oggi i risultati finanziari del quarto trimestre e dell’intero anno 2022 rispetto ai periodi comparabili del 2021.

“Abbiamo agito in modo efficace nel 2022, ottenendo una forte crescita dei volumi, promuovendo numerosi farmaci di prima classe nella nostra pipeline e rimanendo sulla buona strada per raggiungere i nostri obiettivi di crescita a lungo termine”, ha affermato Robert A. Bradway , presidente e amministratore delegato. “L’annunciata acquisizione di Horizon Therapeutics, che prevediamo di completare nella prima metà di quest’anno, rappresenta un’opportunità interessante per servire più pazienti e rafforzare il nostro profilo di crescita.”

I risultati principali includono:

- Nel quarto trimestre i ricavi totali sono stati 6,8 miliardi di dollari , sostanzialmente invariato rispetto al Q4 2021. I ricavi del Q4 hanno beneficiato di un aumento del 4% nelle vendite di prodotti, compensato da minori Altri ricavi derivanti dalla nostra collaborazione produttiva COVID-19. La crescita delle vendite di prodotti è stata guidata da una crescita del volume del 10%, parzialmente compensata da un prezzo di vendita netto inferiore del 3% e da un impatto negativo del 2% del cambio estero. Escludendo l’impatto negativo del 2% del cambio estero sulle vendite di prodotti, i ricavi totali sono aumentati del 2%.

- La crescita del volume del 10% ha incluso una crescita del volume a due cifre per una serie di prodotti tra cui LUMAKRAS ® /LUMYKRAS™ (sotorasib), Nplate ® (romiplostim), EVENITY ® (romosozumab-aqqg), Repatha ® (evolocumab), Parsabiv ® (etelcalcetide), AMGEVITA™ (adalimumab), KYPROLIS ® (carfilzomib) e Prolia ® (denosumab).

- Per l’intero anno, i ricavi totali sono aumentati dell’1% a 26,3 miliardi di dollari , risultante da un aumento del 2% nelle vendite di prodotti guidato da un aumento del 9% nel volume, parzialmente compensato da un prezzo netto di vendita inferiore del 5% e da un impatto negativo del 2% del cambio estero. Escludendo l’impatto negativo del 2% del cambio estero sulle vendite di prodotti, i ricavi totali sono aumentati del 3% per l’intero anno.

- Gli utili per azione (EPS) GAAP sono diminuiti dell’11% rispetto $3,36 A $3,00 nel quarto trimestre, trainato da un aumento delle altre spese, parzialmente compensato da una media ponderata inferiore delle azioni in circolazione nel quarto trimestre del 2022. Per l’intero anno, l’EPS GAAP è aumentato del 18% da $ 10,28 A $ 12,11 , principalmente guidato dalla svalutazione di 1,5 miliardi di dollari In Ricerca e sviluppo in corso acquisiti (Diritti di proprietà intellettuale e sviluppo acquisiti) associati alla nostra acquisizione di Five Prime Therapeutics nel 2021.

- Nel quarto trimestre, il reddito operativo GAAP è diminuito da 2,3 miliardi di dollari A 2,2 miliardi di dollari e il margine operativo GAAP è diminuito di 2,7 punti percentuali al 34,0%. Per l’intero anno, il reddito operativo GAAP è aumentato da 7,6 miliardi di dollari A 9,6 miliardi di dollari e il margine operativo GAAP è aumentato di 7,2 punti percentuali, arrivando al 38,6%.

- L’EPS non-GAAP è diminuito del 7% rispetto $4,40 A $4,09 nel quarto trimestre, trainato da un aumento delle altre spese, parzialmente compensato da una media ponderata inferiore delle azioni in circolazione nel quarto trimestre del 2022. Per l’intero anno, l’EPS non-GAAP è aumentato del 27% da $ 13,92 A $17,69 guidato dalla svalutazione di 1,5 miliardi di dollari in IPR&D acquisiti associati alla nostra acquisizione di Five Prime Therapeutics nel 2021 e una riduzione della media ponderata delle azioni in circolazione nel 2022.

- Nel quarto trimestre, il reddito operativo non GAAP è rimasto invariato a 3,0 miliardi di dollari , e il margine operativo non-GAAP è diminuito di 1,9 punti percentuali al 45,9%. Per l’intero anno, il reddito operativo non-GAAP è aumentato da 10,5 miliardi di dollari A 12,8 miliardi di dollari e il margine operativo non-GAAP è aumentato di 8,2 punti percentuali, arrivando al 51,5%.

- La Società ha generato 8,8 miliardi di dollari del flusso di cassa libero per l’intero anno rispetto 8,4 miliardi di dollari nel 2021.

L’EPS non-GAAP è stato riformulato a causa di un aggiornamento della nostra politica non-GAAP in vigore 1 gennaio 2022 , risultante in un $0,04 aumento per il quarto trimestre del 2021 e un $3,18 diminuzione per l’intero anno 2021 degli EPS non-GAAP precedentemente riportati. Per ulteriori approfondimenti, fare riferimento alle Misure finanziarie non-GAAP di seguito.

| Milioni di $, eccetto EPS, dividendi pagati per azione e percentuali | Q4 ’22 | Q4 ’21 | Anno su anno Δ | Anno fiscale ’22 | Anno fiscale 2021 | Anno su anno Δ | ||||||

| Ricavi totali | 6.839 $ | 6.846 $ | — % | 26.323 $ | 25.979 $ | 1% | ||||||

| Reddito operativo GAAP | 2.230 dollari | 2.304 $ | (3%) | 9.566 $ | 7.639 $ | 25% | ||||||

| Utile netto GAAP | 1.616 $ | 1.899 $ | (15%) | 6.552 $ | 5.893 $ | 11% | ||||||

| EPS GAAP | 3,00 $ | 3,36 $ | (11%) | 12,11 $ | 10,28 $ | 18% | ||||||

| Reddito operativo non GAAP | 3.009 $ | 2.997 $ | — % | 12.761 $ | 10.519 $ | 21% | ||||||

| Reddito netto non GAAP | 2.202 dollari | 2.487 $ | (11%) | 9.570 $ | 7.978 $ | 20% | ||||||

| EPS non GAAP | 4,09 $ | 4,40 $ | (7%) | $ 17,69 | 13,92 $ | 27% | ||||||

| Dividendi pagati per azione | 1,94 $ | 1,76 $ | 10% | 7,76 $ | 7,04 $ | 10% |

I riferimenti in questo comunicato a misure “non-GAAP”, misure presentate “su base non-GAAP”, “flusso di cassa libero” (calcolato sottraendo le spese in conto capitale dal flusso di cassa operativo), “ricavi totali e vendite di prodotti rettificati per l’impatto del tasso di cambio della valuta estera” (calcolati convertendo le nostre vendite di prodotti in valuta locale del periodo corrente utilizzando i tassi di cambio della valuta estera del periodo precedente e confrontandoli con le nostre vendite di prodotti del periodo corrente), “EBITDA, o utili prima di interessi, imposte, deprezzamento e ammortamento” (calcolato aggiungendo spese per interessi, accantonamento per imposte sul reddito e spese per deprezzamento e ammortamento all’utile netto GAAP) e “rapporto di leva finanziaria del debito” (calcolato come rapporto tra debito totale GAAP ed EBITDA) si riferiscono a misure finanziarie non-GAAP. Inizio 1 gennaio 2022 , le misure finanziarie non GAAP della Società non escludono più gli aggiustamenti per i canoni di licenza anticipati, le milestone di sviluppo e le spese IPR&D dei programmi di pre-approvazione relativi alle transazioni di licenza, collaborazione e acquisizione di asset. Ai fini della comparabilità, i risultati finanziari non GAAP per il quarto trimestre e l’intero anno 2021 sono stati aggiornati per riflettere questa modifica. Gli aggiustamenti alle misure finanziarie GAAP più direttamente comparabili e ad altre voci sono presentati nelle riconciliazioni allegate. Fare riferimento alle Misure finanziarie non GAAP di seguito per ulteriori discussioni.

Performance di vendita dei prodotti

Le vendite totali di prodotti sono aumentate del 4% nel quarto trimestre del 2022 rispetto al quarto trimestre del 2021. I volumi unitari sono cresciuti del 10%, parzialmente compensati dal 3% di prezzo netto di vendita inferiore e dal 2% di impatto negativo del cambio estero. Le vendite di prodotti per l’intero anno sono aumentate del 2% rispetto al 2021, guidate da una crescita del volume del 9%, parzialmente compensata dal 5% di prezzo netto di vendita inferiore e dal 2% di impatto negativo del cambio estero.

Medicina generale

- Le vendite di Prolia ® sono aumentate del 14% anno su anno, raggiungendo un record 992 milioni di dollari per il quarto trimestre e del 12% per l’intero anno, trainati principalmente dalla crescita dei volumi. I volumi sono cresciuti dell’11% per il trimestre e del 10% per l’intero anno.

- Le vendite di EVENITY ® sono aumentate del 57% anno su anno, raggiungendo un record 225 milioni di dollari per il quarto trimestre e del 48% per l’intero anno, trainati da una forte crescita dei volumi nei nostri mercati. I volumi sono cresciuti del 62% per il trimestre e del 52% per l’intero anno.

- Le vendite di Repatha ® sono aumentate del 22% anno su anno, raggiungendo un record 333 milioni di dollari per il quarto trimestre e del 16% per l’intero anno. La crescita del volume del 31% per il trimestre e del 47% per l’intero anno è stata parzialmente compensata da un prezzo di vendita netto inferiore. Nel NOI , le vendite sono cresciute del 9% per l’intero anno, trainate da una crescita del volume del 36%, parzialmente compensata da un prezzo di vendita netto inferiore derivante da maggiori sconti per supportare e migliorare l’accesso per i pazienti. Al di fuori del NOI , le vendite sono cresciute del 23% per l’intero anno, trainate da una crescita del volume del 58%, parzialmente compensata da un prezzo di vendita netto inferiore. Questa crescita del volume e il prezzo di vendita netto inferiore sono stati entrambi influenzati dall’inclusione di Repatha su La Cina Elenco nazionale dei farmaci rimborsati a partire dal 1 gennaio 2022 Repatha rimane leader mondiale nel segmento della proproteina convertasi subtilisina/kexina di tipo 9 (PCSK9), con oltre 1,5 milioni di pazienti trattati dal lancio.

- Le vendite di Aimovig ® (erenumab-aooe) sono aumentate del 27% anno su anno, raggiungendo un record 114 milioni di dollari per il quarto trimestre e del 31% per l’intero anno, trainato da un prezzo netto di vendita più elevato, parzialmente compensato da un volume inferiore. In futuro, prevediamo che il prezzo netto di vendita diminuirà per mantenere un ampio accesso al formulario per i pazienti a causa delle dinamiche competitive.

- Le vendite di EPOGEN ® (epoetina alfa) sono diminuite dell’11% anno su anno per il quarto trimestre, principalmente a causa del prezzo netto di vendita più basso. Per l’intero anno, le vendite sono diminuite del 3%, a causa del prezzo netto di vendita più basso e dei livelli di inventario più bassi, parzialmente compensati da un aumento del 4% del volume. In futuro, prevediamo ulteriori cali del prezzo netto di vendita e dell’erosione del volume mentre attraversiamo la scadenza del nostro contratto con DaVita.

- Le vendite di Aranesp ® (darbepoetin alfa) sono diminuite del 4% anno su anno per il quarto trimestre, spinte da un tasso di cambio sfavorevole e da un prezzo di vendita netto inferiore, parzialmente compensato da un volume aumentato. Le vendite sono diminuite del 4% per l’intero anno, spinte da un tasso di vendita netto inferiore e da un impatto sfavorevole del tasso di cambio, parzialmente compensato da cambiamenti favorevoli nelle detrazioni stimate delle vendite e da un volume aumentato.

- Le vendite di Parsabiv ® sono aumentate del 35% su base annua nel quarto trimestre e del 36% su base annua, trainate principalmente dalla crescita del volume derivante dagli acquisti del 2022 da una grande organizzazione di dialisi a seguito del calo dell’utilizzo nel 2021.

- Le vendite di Sensipar ® /Mimpara™ (cinacalcet) sono diminuite del 61% anno su anno per il quarto trimestre, principalmente a causa di cambiamenti sfavorevoli nelle detrazioni stimate delle vendite e dell’impatto sfavorevole del cambio estero. Le vendite dell’intero anno sono diminuite del 24%, principalmente a causa di cali di volume in risposta alla concorrenza generica.

Infiammazione

- TEZSPIRE ® (tezepelumab-ekko) generato 79 milioni di dollari delle vendite nel quarto trimestre e 170 milioni di dollari nel suo primo anno di lancio, spinto da una forte adozione nel NOI da allergologi e pneumologi su pazienti con tutti i tipi di asma grave. Gli operatori sanitari riconoscono il profilo unico e differenziato di TEZSPIRE e il suo ampio potenziale per trattare i 2,5 milioni di pazienti in tutto il mondo con asma grave non controllata, senza alcuna limitazione fenotipica o di biomarcatori.

- TAVNEOS ® (avacopan) è stato acquisito il 20 ottobre 2022 e generato 21 milioni di dollari delle vendite nel quarto trimestre. TAVNEOS è un trattamento di prima categoria lanciato di recente per la grave vasculite associata ad ANCA (AAV), una malattia autoimmune che porta all’infiammazione e alla distruzione dei piccoli vasi sanguigni.

- Le vendite di Otezla ® (apremilast) sono diminuite del 2% anno su anno per il quarto trimestre, spinte da un prezzo di vendita netto inferiore e da cambiamenti sfavorevoli alle detrazioni stimate sulle vendite, parzialmente compensate da una crescita del volume del 7%. Le vendite dell’intero anno sono aumentate del 2%, principalmente spinte da una crescita del volume del 7%, parzialmente compensate da un prezzo di vendita netto inferiore, in gran parte a causa dei miglioramenti ai nostri programmi di co-pagamento e assistenza ai pazienti per supportare i nuovi pazienti che iniziano il trattamento, nonché ulteriori sconti per migliorare la qualità della copertura.

- Le vendite di Enbrel ® (etanercept) sono diminuite dell’1% anno su anno per il quarto trimestre, spinte da cali di volume e prezzo netto di vendita, parzialmente compensati da livelli di inventario di fine anno più elevati. Le vendite dell’intero anno sono diminuite dell’8%, spinte da un impatto sfavorevole del 5% delle modifiche alle detrazioni stimate delle vendite relative ai periodi precedenti, un calo del 3% del volume e un prezzo netto di vendita più basso. In futuro, prevediamo ulteriori cali del prezzo netto di vendita anno su anno, spinti da una maggiore concorrenza.Prevediamo che Otezla ed Enbrel seguiranno lo schema storico di vendite più basse nel primo trimestre rispetto ai trimestri successivi a causa dell’impatto delle modifiche al piano di benefit, della verifica assicurativa e delle maggiori spese di co-pagamento come NOI i pazienti lavorano tramite franchigie.

- Le vendite di AMGEVITA™ sono aumentate del 3% anno su anno, raggiungendo un record 119 milioni di dollari per il quarto trimestre e del 5% per l’intero anno, trainato da una crescita del volume del 25% per entrambi i periodi, parzialmente compensata dall’impatto sfavorevole del cambio estero e dal prezzo netto di vendita più basso derivante dall’aumento della concorrenza. AMGEVITA ha continuato a essere il biosimilare di adalimumab più prescritto in Europa .

Ematologia-Oncologia

- LUMAKRAS ® /LUMYKRAS™ generato 71 milioni di dollari delle vendite del quarto trimestre e 285 milioni di dollari per l’intero anno. Le vendite trimestre su trimestre sono diminuite del 5%, spinte da un prezzo di vendita netto più basso e da cambiamenti sfavorevoli alle detrazioni stimate sulle vendite, parzialmente compensati da una crescita del volume del 12%. Al di fuori del NOI , LUMYKRAS è stato approvato in oltre 45 paesi in tutto il mondo. Stiamo lanciando attivamente in 30 mercati e perseguendo il rimborso nei paesi rimanenti.

- Le vendite di KYPROLIS ® sono aumentate del 14% anno su anno, raggiungendo un record 325 milioni di dollari per il quarto trimestre e del 13% per l’intero anno, trainati rispettivamente da una crescita del volume del 13% e del 14%.

- Le vendite di XGEVA ® (denosumab) sono diminuite dell’11% anno su anno per il quarto trimestre, principalmente a causa del calo del 4% del volume e delle modifiche sfavorevoli alle detrazioni stimate delle vendite, parzialmente compensate da un prezzo netto di vendita più elevato. Le vendite dell’intero anno sono rimaste relativamente invariate anno su anno, poiché il prezzo netto di vendita più elevato è stato compensato da un calo del 2% del volume e da un impatto sfavorevole del cambio estero. In futuro, prevediamo che il volume continuerà a essere influenzato dalle dinamiche competitive.

- Le vendite di Vectibix ® (panitumumab) sono diminuite del 2% anno su anno nel quarto trimestre, spinte da un impatto sfavorevole del cambio estero, parzialmente compensato da un prezzo di vendita netto più elevato. Le vendite dell’intero anno sono aumentate del 2% anno su anno, spinte da un prezzo di vendita netto più elevato e da una crescita del volume, parzialmente compensati da un impatto sfavorevole del cambio estero.

- Le vendite di Nplate ® sono aumentate del 66% anno su anno, raggiungendo un record 469 milioni di dollari per il quarto trimestre e del 27% per l’intero anno, trainato dalla crescita del volume. Le vendite di Nplate nel quarto trimestre includevano 207 milioni di dollari relativo ad un ordine una tantum da parte del NOI governo.

- Le vendite di BLINCYTO ® (blinatumomab) sono aumentate del 24% anno su anno, raggiungendo un record 164 milioni di dollari per il quarto trimestre, principalmente guidato da cambiamenti favorevoli alle detrazioni stimate sulle vendite e da un prezzo netto di vendita più elevato. Le vendite sono aumentate del 24% per l’intero anno, guidate dalla crescita del volume e da un prezzo netto di vendita più elevato.

- Le vendite di MVASI ® (bevacizumab-awwb) sono diminuite del 33% anno su anno per il quarto trimestre, principalmente a causa del prezzo netto di vendita più basso. Le vendite sono diminuite del 23% per l’intero anno, a causa del prezzo netto di vendita più basso, parzialmente compensato dalla crescita del volume. Il prezzo medio di vendita (ASP) più recentemente pubblicato per MVASI nel NOI è sceso del 38% anno su anno e del 12% trimestre su trimestre. Guardando al futuro, ci aspettiamo una continua erosione del prezzo netto di vendita e un calo del volume causato dalla maggiore concorrenza.

- Le vendite di KANJINTI ® (trastuzumab-anns) sono diminuite del 55% anno su anno per il quarto trimestre, spinte da un prezzo di vendita netto più basso e da cambiamenti sfavorevoli alle detrazioni stimate sulle vendite. Le vendite sono diminuite del 45% per l’intero anno, spinte da un prezzo di vendita netto più basso e da un calo del volume. L’ASP più recentemente pubblicato per KANJINTI nel NOI è sceso del 51% anno su anno e del 22% trimestre su trimestre. Andando avanti, ci aspettiamo un continuo deterioramento del prezzo netto di vendita e cali di volume guidati dall’aumento della concorrenza.

- Le vendite di Neulasta ® (pegfilgrastim) sono diminuite del 37% anno su anno per il quarto trimestre e del 35% per l’intero anno, spinte da cali sia nel prezzo netto di vendita che nel volume. Il più recente prezzo medio di vendita pubblicato per Neulasta nel NOI è sceso del 29% anno su anno e del 16% trimestre su trimestre. Andando avanti, ci aspettiamo che una maggiore concorrenza si traduca in ulteriori cali nel prezzo netto di vendita e nel volume.

- Le vendite di NEUPOGEN ® (filgrastim) sono aumentate del 10% anno su anno per il quarto trimestre, principalmente a causa di cambiamenti favorevoli nelle detrazioni stimate delle vendite, parzialmente compensate da cali di volume. Le vendite per l’intero anno sono diminuite del 14% anno su anno, a causa di cali di volume.

Dettaglio delle vendite dei prodotti per prodotto e Regione geografica

| Milioni di $, escluse le percentuali | Q4 ’22 | Q4 ’21 | Anno su anno Δ | |||||||

| NOI | RIGA | TOTALE | TOTALE | TOTALE | ||||||

| Prolia® | 682 | 310 | 992 | 873 | 14% | |||||

| EVENTO ® | 157 | 68 | 225 | 143 | 57% | |||||

| Repatha® | 147 | 186 | 333 | 273 | 22% | |||||

| Aimovig® | 109 | 5 | 114 | 90 | 27% | |||||

| EPOGEN® | 114 | — | 114 | 128 | (11%) | |||||

| Aranesp® | 124 | 224 | 348 | 362 | (4%) | |||||

| Parsabiv® è un farmaco antibatterico. | 64 | 29 | 93 | 69 | 35% | |||||

| Sensipar® / Mimpara ™ | (3) | 10 | 7 | 18 | (61%) | |||||

| TEZSPIRE® | 79 | — | 79 | — | Nuovo Messico | |||||

| TAVNEOS® | 16 | 5 | 21 | — | Nuovo Messico | |||||

| Otezla® | 520 | 96 | 616 | 630 | (2%) | |||||

| Integratore alimentare | 1.079 | 19 | 1.098 | 1.108 | (1%) | |||||

| AMGEVITA ™ | — | 119 | 119 | 115 | 3% | |||||

| LUMAKRAS® / LUMYKRAS ™ | 62 | 9 | 71 | 45 | 58% | |||||

| KYPROLIS® | 224 | 101 | 325 | 284 | 14% | |||||

| XGEVA® è un prodotto di qualità. | 358 | 126 | 484 | 545 | (11%) | |||||

| Vectibix® | 109 | 129 | 238 | 243 | (2%) | |||||

| Piastra N ® | 374 | 95 | 469 | 282 | 66% | |||||

| BLINCYTO® | 96 | 68 | 164 | 132 | 24% | |||||

| ® di MVASI | 134 | 71 | 205 | 304 | (33%) | |||||

| KANJINTI® | 50 | 13 | 63 | 139 | (55%) | |||||

| Neulasta® | 187 | 34 | 221 | 351 | (37%) | |||||

| NEUPOGEN® | 22 | 12 | 34 | 31 | 10% | |||||

| Altri prodotti* | 90 | 29 | 119 | 106 | 12% | |||||

| Vendite totali del prodotto | 4.794 $ | 1.758 dollari | 6.552 $ | 6.271 $ | 4% | |||||

| * Altri prodotti includono Corlanor ® , AVSOLA ® , IMLYGIC ® e RIABNI ® , così come le vendite di GENSENTA e Bergamo sussidiarie | ||||||||||

| NM = non significativo | ||||||||||

| Milioni di $, escluse le percentuali | Anno fiscale ’22 | Anno fiscale 2021 | Anno su anno Δ | |||||||

| NOI | RIGA | TOTALE | TOTALE | TOTALE | ||||||

| Prolia® | 2.465 | 1.163 | 3.628 | 3.248 $ | 12% | |||||

| EVENTO ® | 533 | 254 | 787 | 530 | 48% | |||||

| Repatha® | 608 | 688 | 1.296 | 1.117 | 16% | |||||

| Aimovig® | 398 | 16 | 414 | 317 | 31% | |||||

| EPOGEN® | 506 | — | 506 | 521 | (3%) | |||||

| Aranesp® | 521 | 900 | 1.421 | 1.480 | (4%) | |||||

| Parsabiv® è un farmaco antibatterico. | 253 | 129 | 382 | 280 | 36% | |||||

| Sensipar® / Mimpara ™ | 10 | 54 | 64 | 84 | (24%) | |||||

| TEZSPIRE® | 170 | — | 170 | — | Nuovo Messico | |||||

| TAVNEOS® | 16 | 5 | 21 | — | Nuovo Messico | |||||

| Otezla® | 1.886 | 402 | 2.288 | 2.249 | 2% | |||||

| Integratore alimentare | 4.044 | 73 | 4.117 | 4.465 | (8%) | |||||

| AMGEVITA ™ | — | 460 | 460 | 439 | 5% | |||||

| LUMAKRAS® / LUMYKRAS ™ | 222 | 63 | 285 | 90 | * | |||||

| KYPROLIS® | 850 | 397 | 1.247 | 1.108 | 13% | |||||

| XGEVA® è un prodotto di qualità. | 1.480 | 534 | 2.014 | 2.018 | — % | |||||

| Vectibix® | 396 | 497 | 893 | 873 | 2% | |||||

| Piastra N ® | 848 | 459 | 1.307 | 1.027 | 27% | |||||

| BLINCYTO® | 336 | 247 | 583 | 472 | 24% | |||||

| ® di MVASI | 602 | 299 | 901 | 1.166 | (23%) | |||||

| KANJINTI® | 257 | 59 | 316 | 572 | (45%) | |||||

| Neulasta® | 959 | 167 | 1.126 | 1.734 | (35%) | |||||

| NEUPOGEN® | 87 | 57 | 144 | 168 | (14%) | |||||

| Altri prodotti** | 296 | 135 | 431 | 339 | 27% | |||||

| Vendite totali del prodotto | 17.743 $ | 7.058 $ | 24.801 $ | 24.297 $ | 2% | |||||

| * Variazione superiore al 100% | ||||||||||

| ** Altri prodotti includono Corlanor ® , AVSOLA ® , IMLYGIC ® e RIABNI ® , così come le vendite di GENSENTA e Bergamo sussidiarie | ||||||||||

| NM = non significativo | ||||||||||

Analisi delle spese operative, del margine operativo e dell’aliquota fiscale

Su base GAAP:

- Le spese operative totali sono aumentate dell’1% anno su anno per il quarto trimestre. Per l’intero anno, le spese operative totali sono diminuite del 9%. Il margine del costo delle vendite è diminuito di 0,7 punti percentuali nel quarto trimestre e di 0,8 punti percentuali per l’intero anno, principalmente a causa di minori spedizioni di anticorpi COVID-19 e minori costi di produzione, parzialmente compensati da spese correlate all’acquisizione e cambiamenti nel nostro mix di prodotti. Le spese di ricerca e sviluppo (R&S) sono diminuite del 2% nel quarto trimestre e dell’8% per l’intero anno, principalmente a causa di una maggiore attività di sviluppo aziendale nel 2021 e di un minore supporto ai prodotti commercializzati, parzialmente compensati da un maggiore supporto al programma in fase avanzata e da spese di ricerca e pipeline iniziali. Le spese di vendita, generali e amministrative (SG&A) sono aumentate del 10% nel quarto trimestre e dell’1% per l’intero anno, principalmente a causa di spese correlate a ChemoCentryx acquisizione.

- Il margine operativo in percentuale sulle vendite dei prodotti è diminuito di 2,7 punti percentuali al 34,0% nel quarto trimestre ed è aumentato di 7,2 punti percentuali nell’intero anno al 38,6%.

- Il tasso d’imposta è diminuito di 3,3 punti percentuali nel quarto trimestre ed è diminuito di 1,3 punti percentuali per l’intero anno. Il calo del tasso d’imposta nel quarto trimestre è stato dovuto principalmente alla spesa non deducibile per IPR&D acquisita di Five Prime Therapeutics nell’anno precedente e a voci nette favorevoli, parzialmente compensate da una perdita non deducibile da una cessione non strategica. Il calo del tasso d’imposta per l’intero anno è stato dovuto principalmente alla spesa non deducibile per IPR&D acquisita di Five Prime Therapeutics nell’anno precedente, parzialmente compensata da una perdita non deducibile da una cessione non strategica e a voci nette sfavorevoli.

Su base non-GAAP:

- Le spese operative totali sono rimaste invariate nel quarto trimestre e sono diminuite del 12% per l’intero anno. Il margine del costo delle vendite è diminuito di 1,2 punti percentuali nel quarto trimestre e di 0,5 punti percentuali per l’intero anno, guidato da minori spedizioni di anticorpi COVID-19 e minori costi di produzione, parzialmente compensati da cambiamenti nel nostro mix di prodotti. Le spese di ricerca e sviluppo sono diminuite del 2% nel quarto trimestre e dell’8% per l’intero anno, principalmente a causa di una maggiore attività di sviluppo aziendale nel 2021 e di un minore supporto ai prodotti commercializzati, parzialmente compensati da un maggiore supporto al programma in fase avanzata e da una spesa iniziale per la ricerca e la pipeline. Le spese SG&A sono aumentate del 2% nel quarto trimestre, guidate da un maggiore supporto ai prodotti commercializzati. Per l’intero anno, le spese SG&A sono rimaste invariate.

- Il margine operativo in percentuale sulle vendite dei prodotti è diminuito di 1,9 punti percentuali nel quarto trimestre, attestandosi al 45,9%, ed è aumentato di 8,2 punti percentuali, attestandosi al 51,5% nell’intero anno.

- L’aliquota fiscale è aumentata di 2,8 punti percentuali nel quarto trimestre ed è diminuita di 0,7 punti percentuali per l’intero anno. L’aumento dell’aliquota fiscale nel quarto trimestre è stato dovuto principalmente al mix di utili e alle voci nette favorevoli nell’anno precedente rispetto al trimestre corrente. La diminuzione dell’aliquota fiscale per l’intero anno è dovuta principalmente alla spesa non deducibile di Five Prime Therapeutics per IPR&D acquisita nell’anno precedente, parzialmente compensata da voci nette sfavorevoli nell’anno corrente rispetto all’anno precedente.

| Milioni di $, escluse le percentuali | Principi contabili generalmente accettati | Non-GAAP | ||||||||||

| Q4 ’22 | Q4 ’21 | Anno su anno Δ | Q4 ’22 | Q4 ’21 | Anno su anno Δ | |||||||

| Costo delle vendite | 1.747 $ | 1.718 dollari | 2% | 1.071 dollari | 1.096 $ | (2%) | ||||||

| % delle vendite del prodotto | 26,7% | 27,4% | (0,7) punti | 16,3% | 17,5% | (1.2) punti | ||||||

| Ricerca e sviluppo | 1.324 $ | 1.348 $ | (2%) | 1.291 $ | 1.319 $ | (2%) | ||||||

| % delle vendite del prodotto | 20,2% | 21,5% | (1.3) punti | 19,7% | 21,0% | (1.3) punti | ||||||

| Vendita, generale e amministrativa | 1.572 dollari | 1.425 dollari | 10% | 1.468 dollari | 1.434 $ | 2% | ||||||

| % delle vendite del prodotto | 24,0% | 22,7% | 1,3 punti | 22,4% | 22,9% | (0,5) punti | ||||||

| Altro | $ (34) | 51 dollari | * | $ — | $ — | Nuovo Messico | ||||||

| Spese operative totali | 4.609 $ | 4.542 $ | 1% | 3.830 $ | 3.849 $ | — % | ||||||

| Margine operativo | ||||||||||||

| reddito operativo in % delle vendite di prodotti | 34,0% | 36,7% | (2.7) punti | 45,9% | 47,8% | (1,9) punti | ||||||

| Aliquota fiscale | 7,6% | 10,9% | (3.3) punti | 13,4% | 10,6% | 2,8 punti | ||||||

| pts: punti percentuali | ||||||||||||

| * variazione superiore al 100% | ||||||||||||

| NM = non significativo | ||||||||||||

| Milioni di $, escluse le percentuali | Principi contabili generalmente accettati | Non-GAAP | ||||||||||

| Anno fiscale ’22 | Anno fiscale 2021 | Anno su anno Δ | Anno fiscale ’22 | Anno fiscale 2021 | Anno su anno Δ | |||||||

| Costo delle vendite | 6.406 $ | 6.454 $ | (1%) | 3.951 $ | 3.994 $ | (1%) | ||||||

| % delle vendite del prodotto | 25,8% | 26,6% | (0,8) punti | 15,9% | 16,4% | (0,5) punti | ||||||

| Ricerca e sviluppo | 4.434 $ | 4.819 $ | (8%) | 4.341 $ | 4.696 $ | (8%) | ||||||

| % delle vendite del prodotto | 17,9% | 19,8% | (1,9) punti | 17,5% | 19,3% | (1,8) punti | ||||||

| IPR&D acquisiti | $ — | 1.505 dollari | Nuovo Messico | $ — | 1.505 dollari | Nuovo Messico | ||||||

| % delle vendite del prodotto | — % | 6,2% | Nuovo Messico | — % | 6,2% | Nuovo Messico | ||||||

| Vendita, generale e amministrativa | 5.414 $ | 5.368 $ | 1% | 5.270 $ | 5.265 $ | — % | ||||||

| % delle vendite del prodotto | 21,8% | 22,1% | (0,3) punti | 21,2% | 21,7% | (0,5) punti | ||||||

| Altro | 503 dollari | 194 dollari | * | $ — | $ — | Nuovo Messico | ||||||

| Spese operative totali | 16.757 $ | 18.340 $ | (9%) | 13.562 $ | 15.460 $ | (12%) | ||||||

| Margine operativo | ||||||||||||

| reddito operativo in % delle vendite di prodotti | 38,6% | 31,4% | 7,2 punti | 51,5% | 43,3% | 8,2 punti | ||||||

| Aliquota fiscale | 10,8% | 12,1% | (1.3) punti | 13,8% | 14,5% | (0,7) punti | ||||||

| pts: punti percentuali | ||||||||||||

| * variazione superiore al 100% | ||||||||||||

| NM = non significativo | ||||||||||||

Flusso di cassa e bilancio

- La Società ha generato 2,3 miliardi di dollari di flusso di cassa libero nel quarto trimestre del 2022 rispetto 2,5 miliardi di dollari nel quarto trimestre del 2021. La Società ha generato 8,8 miliardi di dollari di flusso di cassa libero per l’intero anno 2022 rispetto 8,4 miliardi di dollari nel 2021.

- Dividendo del quarto trimestre 2022 della Società pari a $1,94 per azione è stato dichiarato il 28 ottobre 2022 , ed è stato pagato il 8 dicembre 2022 , a tutti gli azionisti registrati a partire da 17 novembre 2022 , con un aumento del 10% rispetto al 2021.

- Nel quarto trimestre non si sono verificati riacquisti di azioni ordinarie. Nel 2022 sono state riacquistate 26,1 milioni di azioni ordinarie.

- Liquidità e investimenti totali 9,3 miliardi di dollari e il debito in sospeso ammontava a 38,9 miliardi di dollari a partire da 31 dicembre 2022 La leva finanziaria del debito era pari a circa 3,2 volte l’EBITDA a partire dal 31 dicembre 2022 .

| Miliardi di $, escluse le azioni | Q4 ’22 | Q4 ’21 | Anno su anno Δ | Anno fiscale ’22 | Anno fiscale 2021 | Anno su anno Δ | ||||||

| Flusso di cassa operativo | 2,6 $ | 2,8 $ | $ (0,2) | 9,7 $ | 9,3 $ | 0,5 $ | ||||||

| Spese in conto capitale | 0,3 $ | 0,3 $ | 0,1 $ | 0,9 $ | 0,9 $ | 0,1 $ | ||||||

| Flusso di cassa libero | 2,3 $ | 2,5 $ | $ (0,2) | 8,8 $ | 8,4 $ | 0,4 $ | ||||||

| Dividendi pagati | 1,0 $ | 1,0 $ | 0,1 $ | 4,2 $ | 4,0 $ | 0,2 $ | ||||||

| Riacquisto di azioni | $ — | 1,5 $ | $ (1,5) | 6,3 $ | 5,00 $ | 1,3 $ | ||||||

| Azioni diluite medie (milioni) | 539 | 565 | (26) | 541 | 573 | (32) | ||||||

| Nota: i numeri potrebbero non sommarsi a causa dell’arrotondamento |

| Miliardi di $ | 31/12/22 | 31/12/21 | Da inizio anno Δ | |||

| Liquidità e investimenti | 9,3 $ | 8,0 $ | 1,3 $ | |||

| Debito in sospeso | 38,9 $ | 33,3 $ | 5,6 $ | |||

| Nota: i numeri potrebbero non sommarsi a causa dell’arrotondamento |

Orientamenti per il 2023 (esclude qualsiasi contributo derivante dall’annunciata acquisizione di Horizon Therapeutics)

Per l’intero anno 2023, escludendo qualsiasi contributo derivante dall’annunciata acquisizione di Horizon Therapeutics, la Società prevede:

- Ricavi totali nell’intervallo 26,0 miliardi di dollari A 27,2 miliardi di dollari .

- Su base GAAP, l’EPS è compreso tra $ 13,16 A $ 14,41 e un’aliquota fiscale compresa tra il 17,0% e il 18,5%.

- Su base non GAAP, l’EPS è compreso tra $ 17,40 A $ 18,60 e un’aliquota fiscale compresa tra il 18,0% e il 19,0%.

- Le spese in conto capitale saranno circa 925 milioni di dollari .

- I riacquisti di azioni non dovranno superare 500 milioni di dollari .

Aggiornamento del prodotto e della pipeline del quarto trimestre

La Società ha fornito i seguenti aggiornamenti su programmi di prodotti e pipeline selezionati:

Medicina generale

Repata

- A novembre sono stati presentati i risultati degli studi di estensione Repatha FOURIER e FOURIER-open label che dimostrano una relazione diretta tra livelli inferiori di colesterolo lipoproteico a bassa densità (LDL-C), fino a livelli di LDL-C molto bassi <20 mg/dL, con un rischio inferiore di esiti cardiovascolari a lungo termine. Non si è verificato alcun aumento di eventi avversi di sicurezza durante il periodo di follow-up esteso fino a 8,6 anni.

- Il 2022 Collegio americano del Cardiology Expert Consensus Decision Pathway sul ruolo delle terapie non statiniche per la riduzione del colesterolo LDL ha indicato che “non sembra esserci un livello di LDL-C al di sotto del quale cessa il beneficio” per i pazienti con malattie cardiovascolari aterosclerotiche ad altissimo rischio. Inoltre, le raccomandazioni LDL-C sono state aggiornate per riflettere una riduzione dei livelli target di LDL-C nei pazienti ad altissimo rischio da 70 mg/dl a 55 mg/dl; un livello che non è raggiungibile per un gran numero di pazienti senza terapia con inibitori PCSK9.

Olpasiran (AMG 890)

- A novembre sono stati presentati i risultati di uno studio di fase 2 su olpasiran, una piccola molecola di RNA interferente che riduce la sintesi di lipoproteine(a) (Lp(a)) nel fegato, dimostrando che i pazienti con livelli di Lp(a) molto elevati che hanno ricevuto olpasiran a una dose di 75 mg o superiore ogni 12 settimane hanno avuto una riduzione del 95% o superiore di Lp(a) rispetto al placebo alla settimana 36. Nel complesso, i tassi di eventi avversi sono stati simili nei gruppi olpasiran e placebo. Gli eventi avversi più comuni correlati al trattamento sono state reazioni nel sito di iniezione, principalmente dolore. Questi dati sono stati presentati alle sessioni scientifiche dell’American Heart Association e pubblicati simultaneamente inIl giornale di medicina del New England .

- La Società ha iniziato ad arruolare i partecipanti allo studio di fase 3 multicentrico, randomizzato, in doppio cieco e controllato con placebo sugli esiti cardiovascolari che valuta l’impatto del trattamento con olpasiran sui maggiori eventi cardiovascolari nei partecipanti con malattia cardiovascolare aterosclerotica e livelli elevati di Lp(a).

Modello: AMG 133

- A dicembre sono stati presentati i risultati di uno studio di fase 1 su AMG 133, un multispecifico che inibisce il recettore del polipeptide inibitorio gastrico (GIPR) e attiva il recettore del peptide 1 simile al glucagone (GLP-1), dimostrando che dopo tre dosi mensili di AMG 133, i partecipanti hanno sperimentato una riduzione percentuale media del peso corporeo del 14,5% alla dose più elevata (420 mg Q4W) entro l’85° giorno. La perdita di peso è stata duratura alle dosi più elevate testate, con riduzioni osservate fino a 150 giorni dopo la somministrazione finale (terza) di AMG 133. La maggior parte degli eventi avversi emersi durante il trattamento sono stati lievi e transitori, la maggior parte dei quali correlati al tratto gastrointestinale e risolti entro 48 ore.

- La Società ha iniziato ad arruolare pazienti in uno studio di fase 2 randomizzato, controllato con placebo, in doppio cieco e con definizione del dosaggio per valutare l’efficacia, la sicurezza e la tollerabilità di AMG 133 in pazienti adulti sovrappeso o obesi, con o senza diabete mellito di tipo 2.

Modello: AMG 786

- Una piccola molecola, continua ad arruolare pazienti in uno studio di Fase 1. Questa molecola ha un target diverso da AMG 133 e altre terapie basate sulle incretine.

Infiammazione

TEZSPIRA

- In Gennaio 2023 , TEZSPIRE ha ricevuto un parere positivo da parte dell’ Agenzia europea per i medicinali Committee for Medicinal Products for Human Use (CHMP) per una variazione che aggiunge una nuova presentazione di penna preriempita monouso per l’autosomministrazione da parte di pazienti di età pari o superiore a 12 anni affetti da asma grave. Il parere del CHMP può essere implementato senza la necessità di un Commissione Europea decisione, a causa della natura della variazione dell’etichetta di Tipo II.

- Nell’asma grave, continuano ad arruolare pazienti lo studio di fase 4 PASSAGE sull’efficacia nella vita reale, lo studio di fase 3b WAYFINDER e lo studio di fase 3 SUNRISE.

- Continua l’arruolamento di pazienti nello studio di fase 3 su TEZSPIRE nella rinosinusite cronica con polipi nasali.

- È iniziato uno studio di fase 3 su TEZSPIRE nei pazienti con esofagite eosinofila.

- Uno studio di fase 2b su TEZSPIRE nell’orticaria cronica spontanea è completamente arruolato. La lettura dei dati è prevista per il primo semestre del 2023.

- È stato completato lo studio di fase 2 su TEZSPIRE nella broncopneumopatia cronica ostruttiva.

Rocatinlimab (AMG 451 / KHK4083)

- Il programma di fase 3 ROCKET che valuta il rocatinlimab, un anticorpo monoclonale anti-OX40 di ultima generazione, sta arruolando pazienti adulti e adolescenti affetti da dermatite atopica da moderata a grave.

- A dicembre sono stati pubblicati i risultati dello studio multicentrico di fase 2b rocatinlimab, in doppio cieco, controllato con placebo, condotto su adulti affetti da dermatite atopica da moderata a grave.La lancetta .

Rozibafusp alfa (AMG 570)

- Continua l’arruolamento di pazienti nello studio di fase 2b su rozibafusp alfa, un coniugato anticorpo-peptide che blocca simultaneamente l’attività del ligando costimolatorio delle cellule T inducibili (ICOSL) e del fattore di attivazione delle cellule B (BAFF), nel lupus eritematoso sistemico (LES).

Efavaleuchina alfa (AMG 592)

- Continua l’arruolamento di pazienti nello studio di fase 2b sull’efavaleuchina alfa, una proteina di fusione Fc dell’interleuchina-2 (IL-2) muteina, nel LES.

- Continua l’arruolamento di pazienti nello studio di fase 2b sull’efavaleuchina alfa nella colite ulcerosa.

Ordesekimab (AMG 714 / PRV-015)

- Continua l’arruolamento di pazienti nello studio di fase 2b su AMG 714, un anticorpo monoclonale che lega l’interleuchina-15 nella celiachia non responsiva.

Oncologia

BLINCIO

- A dicembre sono stati presentati i risultati dello studio E1910, condotto dall’ Istituto nazionale del cancro , IL Gruppo di oncologia cooperativa orientale e il Gruppo di ricerca sul cancro dell’American College of Radiology Imaging Network (ECOG-ACRIN) che ha dimostrato una sopravvivenza globale superiore con il trattamento BLINCYTO aggiunto alla chemioterapia di consolidamento rispetto alla chemioterapia di consolidamento standard nei pazienti adulti di nuova diagnosi con Filadelfia leucemia linfoblastica acuta a cellule B cromosoma-negativa con malattia residua misurabile (MRD) negativa dopo chemioterapia di induzione e intensificazione.

- A dicembre sono stati presentati i risultati di uno studio di Fase 1b di dose-escalation di BLINCYTO somministrato per via sottocutanea che ha dimostrato un profilo di sicurezza accettabile e un’attività anti-leucemia in pazienti con leucemia linfoblastica acuta a cellule B recidivante/refrattaria. Le esposizioni farmacocinetiche e i profili farmacodinamici erano coerenti con quelli riportati per il regime di infusione endovenosa continua di BLINCYTO. La Società continuerà a studiare BLINCYTO in precedenti linee di trattamento e nella via di somministrazione sottocutanea.

LUMYKRAS/LUMAKRAS

- Uno studio di fase 3 su LUMAKRAS in combinazione con Vectibix nel cancro colorettale di terza linea continua ad arruolare pazienti. La lettura dei dati è prevista per il secondo semestre del 2023.

- La Società continua a esplorare nuove combinazioni e sta portando avanti un programma completo di sviluppo clinico globale nel carcinoma polmonare non a piccole cellule, nel carcinoma colorettale e in altri tumori solidi per esplorare ulteriormente il potenziale di LUMAKRAS.

Bemarituzumab

- FORTITUDE-101, uno studio di fase 3 sul bemarituzumab, un anticorpo monoclonale che agisce sul recettore del fattore di crescita dei fibroblasti 2b (FGFR2b), più chemioterapia nel trattamento di prima linea del carcinoma gastrico, continua ad arruolare pazienti.

- FORTITUDE-102, uno studio di fase 1b/3 su bemarituzumab più chemioterapia e nivolumab nel trattamento di prima linea del carcinoma gastrico, continua ad arruolare pazienti nella fase 3 dello studio.

- FORTITUDE-103, uno studio di fase 1b su bemarituzumab più regimi di chemioterapia orale con o senza nivolumab nel trattamento di prima linea del carcinoma gastrico, continua ad arruolare pazienti.

- FORTITUDE-201, uno studio di fase 1b sulla monoterapia con bemarituzumab e in combinazione con la terapia standard, nel NSCLC squamoso con sovraespressione di FGFR2b, continua ad arruolare pazienti.

- FORTITUDE-301, uno studio di fase 1b/2 sulla monoterapia con bemarituzumab nei tumori solidi con sovraespressione di FGFR2b, continua ad arruolare pazienti.

Tarlatamab (AMG 757)

- DeLLphi-301, uno studio di Fase 2 potenzialmente registrabile sul tarlatamab, una molecola BiTE con emivita estesa studiata in pazienti pesantemente pretrattati con carcinoma polmonare a piccole cellule (SCLC), continua ad arruolare pazienti. A novembre, è stata concordata una dose di Fase 2 raccomandata con il Amministrazione per gli alimenti e i farmaci degli Stati Uniti La lettura dei dati è prevista per il secondo semestre del 2023.

- DeLLphi-300, uno studio di fase 1 sul tarlatamab nel carcinoma polmonare a piccole cellule recidivante/refrattario, continua ad arruolare pazienti.

- È in corso DeLLphi-302, uno studio di fase 1b sul tarlatamab in combinazione con AMG 404, un anticorpo monoclonale anti-morte cellulare programmata di tipo 1, nel carcinoma polmonare a piccole cellule di seconda linea o successivo; la pubblicazione dei dati è prevista per il secondo semestre del 2023.

- DeLLphi-303, uno studio di fase 1b sul tarlatamab in combinazione con la terapia standard nel trattamento di prima linea del carcinoma polmonare a piccole cellule (SCLC), continua ad arruolare pazienti.

- DeLLpro-300, uno studio di fase 1b sul tarlatamab, nel carcinoma prostatico neuroendocrino de novo o emergente dal trattamento, continua ad arruolare pazienti.

- La Società prevede di avviare uno studio di fase 3 sul tarlatamab nel carcinoma polmonare a piccole cellule di seconda linea nel primo semestre del 2023.

La AMG 509

- Uno studio di fase 1 di dose-escalation/espansione di AMG 509, una molecola bispecifica che ha come bersaglio l’antigene epiteliale a sei transmembrane della prostata 1 (STEAP1) nel carcinoma prostatico metastatico resistente alla castrazione (mCRPC), continua ad arruolare pazienti. La lettura dei dati preliminari è prevista per il secondo semestre del 2023.

La AMG 340 è la versione più economica della AMG.

- Continua l’arruolamento di pazienti in uno studio di fase 1 di aumento della dose di AMG 340, una molecola BiTE con affinità inferiore per le cellule T che ha come bersaglio l’antigene di membrana specifico della prostata (PSMA), nel tumore alla prostata metastatico resistente alla castrazione (mCRPC).

Modello AMG 193

- Uno studio di fase 1/1b/2 su AMG 193, una piccola molecola adesiva che lega la proteina arginina metiltransferasi 5 (PRMT5) cooperante con la metiltioadenosina (MTA), continua ad arruolare pazienti con tumori solidi avanzati privi di metiltioadenosina fosforilasi (MTAP).

Biosimilari

- Uno studio di fase 3 a supporto di una designazione di intercambiabilità nel NOI per ABP 654 è in corso un biosimilare sperimentale di STELARA ® (ustekinumab), la cui pubblicazione dei dati è prevista per il primo semestre del 2023.

- Uno studio di fase 3 a supporto di una designazione di intercambiabilità nel NOI per AMJEVITA™ (adalimumab-atto) è in corso e la lettura dei dati è prevista per il primo semestre del 2023.

- L’analisi finale di uno studio di fase 3 che valuta l’efficacia e la sicurezza di ABP 938, un biosimilare sperimentale di EYLEA ® (aflibercept), rispetto a EYLEA nei pazienti con degenerazione maculare neovascolare legata all’età, è prevista per il primo semestre del 2023.

TEZSPIRE è in fase di sviluppo in collaborazione con AstraZeneca.

Rocatinlimab, precedentemente AMG 451 / KHK4083 è in fase di sviluppo in collaborazione con KKC.

Ordesekimab precedentemente AMG 714 e noto anche come PRV-015 è in fase di sviluppo in collaborazione con Provention Bio.

AMG 509 è in fase di sviluppo in collaborazione con Xencor.

STELARA è un marchio registrato di Janssen Pharmaceutica NV EYLEA

è un marchio registrato di Regeneron Pharmaceuticals, Inc.

SOLIRIS è un marchio registrato di Alexion Pharmaceuticals, Inc.

Misure finanziarie non GAAP

Nel presente comunicato stampa, la direzione ha presentato i risultati operativi per il quarto trimestre e per gli anni interi 2022 e 2021, in conformità con NOI Principi contabili generalmente accettati (GAAP) e su base non-GAAP. Inoltre, la direzione ha presentato l’intero EPS e la guida fiscale per l’anno 2023 in conformità con i GAAP e su base non-GAAP. Queste misure finanziarie non-GAAP sono calcolate escludendo alcune voci relative ad acquisizioni, cessioni, ristrutturazioni e alcune altre voci dalle misure finanziarie GAAP correlate. Inizio 1 gennaio 2022 , seguendo le linee guida del settore Commissione per i titoli e gli scambi degli Stati Uniti , la Società non esclude più gli adeguamenti per i canoni di licenza anticipati, le milestone di sviluppo e le spese IPR&D dei programmi di pre-approvazione relativi alle transazioni di licenza, collaborazione e acquisizione di asset dalle sue misure finanziarie non GAAP. Ai fini della comparabilità, i risultati finanziari non GAAP per il quarto trimestre e l’intero anno 2021 sono stati aggiornati per riflettere questa modifica. Le riconciliazioni per queste misure finanziarie non GAAP con le misure finanziarie GAAP più direttamente comparabili sono incluse nel comunicato stampa. La direzione ha presentato il Free Cash Flow (FCF), che è una misura finanziaria non GAAP, per il quarto trimestre e gli anni interi del 2022 e del 2021. Il FCF è calcolato sottraendo le spese in conto capitale dal flusso di cassa operativo, ciascuno come determinato in conformità con i GAAP. La direzione ha presentato i ricavi totali e le vendite di prodotti rettificati per l’impatto del tasso di cambio della valuta estera, che è una misura finanziaria non GAAP, per il quarto trimestre e l’intero anno 2022. I ricavi totali e le vendite di prodotti rettificati per l’impatto del tasso di cambio della valuta estera sono calcolati convertendo le nostre vendite di prodotti in valuta locale del periodo corrente utilizzando i tassi di cambio della valuta estera del periodo precedente e confrontandoli con le nostre vendite di prodotti del periodo corrente. La direzione ha anche presentato gli utili prima di interessi, imposte, deprezzamento e ammortamento (EBITDA) e il rapporto di leva finanziaria del debito per il 2022, entrambi misure finanziarie non GAAP. L’EBITDA è calcolato aggiungendo spese per interessi, accantonamenti per imposte sul reddito e spese per deprezzamento e ammortamento all’utile netto GAAP. Il rapporto di leva finanziaria del debito è calcolato come il rapporto tra debito totale GAAP ed EBITDA.

La Società ritiene che la sua presentazione di misure finanziarie non GAAP fornisca utili informazioni supplementari e faciliti analisi aggiuntive da parte degli investitori. La Società utilizza determinate misure finanziarie non GAAP per migliorare la comprensione complessiva di un investitore delle prestazioni finanziarie e delle prospettive per il futuro delle attività commerciali in corso della Società facilitando i confronti dei risultati delle operazioni commerciali in corso tra periodi correnti, passati e futuri. La Società ritiene che FCF fornisca un’ulteriore misura della liquidità della Società. La Società ritiene che Total Revenues and Product Sales Adjusted for Foreign Currency Exchange Rate Impact fornisca informazioni supplementari sulle prestazioni delle vendite di prodotti della Società escludendo le variazioni dei tassi di cambio delle valute estere tra periodi comparativi. La Società ritiene che il suo rapporto di leva finanziaria del debito fornisca un’importante metrica operativa in corso in quanto confronta la quantità di denaro generato dalle nostre operazioni durante un dato periodo rispetto ai nostri obblighi di debito in essere per lo stesso periodo.

La Società utilizza le misure finanziarie non-GAAP stabilite nel comunicato stampa in relazione al proprio budget e alla pianificazione finanziaria internamente per valutare la performance aziendale, inclusa l’allocazione delle risorse e la valutazione dei risultati relativi agli obiettivi di incentivazione della retribuzione. Le misure finanziarie non-GAAP sono in aggiunta, non un sostituto o superiori alle misure di performance finanziaria preparate in conformità con i GAAP.

Di Amgen

Amgen si impegna a sbloccare il potenziale della biologia per i pazienti affetti da gravi malattie, scoprendo, sviluppando, producendo e fornendo terapie umane innovative. Questo approccio inizia utilizzando strumenti come la genetica umana avanzata per svelare le complessità delle malattie e comprendere i fondamenti della biologia umana.

Amgen si concentra su aree di elevata necessità medica insoddisfatta e sfrutta la sua competenza per impegnarsi a trovare soluzioni che migliorino i risultati sanitari e migliorino drasticamente la vita delle persone. Pioniere della biotecnologia dal 1980, Amgen è cresciuta fino a diventare una delle principali aziende biotecnologiche indipendenti al mondo, ha raggiunto milioni di pazienti in tutto il mondo e sta sviluppando una pipeline di medicinali con un potenziale rivoluzionario.

Amgen è una delle 30 società che compongono il Dow Jones Industrial Average e fa anche parte dell’indice Nasdaq-100. Nel 2022, Amgen è stata nominata uno dei “Migliori datori di lavoro al mondo” da Forbes e una delle “100 aziende più sostenibili d’America” da Barron’s.

Per maggiori informazioni, visita www.amgen.com e seguici su www.twitter.com/amgen .

Dichiarazioni previsionali

Il presente comunicato stampa contiene dichiarazioni previsionali basate sulle attuali aspettative e convinzioni di Amgen . Tutte le dichiarazioni, diverse dalle dichiarazioni di fatti storici, sono dichiarazioni che potrebbero essere considerate dichiarazioni previsionali, comprese tutte le dichiarazioni sull’esito, i benefici e le sinergie di collaborazioni, o potenziali collaborazioni, con qualsiasi altra azienda (comprese BeiGene, Ltd., Kyowa-Kirin Co., Ltd., o qualsiasi collaborazione per la produzione di anticorpi terapeutici contro COVID-19), le prestazioni di Otezla ® (apremilast) (compresa la prevista crescita delle vendite di Otezla e la tempistica dell’accrescimento EPS non-GAAP), l’acquisizione di Five Prime Therapeutics, Inc., Teneobio, Inc. acquisizione, il ChemoCentryx, Inc. acquisizione, o la proposta di acquisizione di Horizon Therapeutics plc, nonché stime di ricavi, margini operativi, spese in conto capitale, liquidità, altre metriche finanziarie, risultati o pratiche legali, arbitrali, politiche, normative o cliniche attese, modelli o pratiche di clienti e prescrittori, attività e risultati di rimborso, effetti di pandemie o altri problemi sanitari diffusi come l’attuale pandemia di COVID-19 sulla nostra attività, risultati, progressi e altre stime e risultati simili. Le dichiarazioni previsionali comportano rischi e incertezze significativi, inclusi quelli discussi di seguito e descritti più ampiamente nella Commissione per i titoli e gli scambi segnalazioni presentate da Amgen , incluso il nostro più recente rapporto annuale sul Modulo 10-K e qualsiasi successivo rapporto periodico sul Modulo 10-Q e i rapporti correnti sul Modulo 8-K. Salvo diversa indicazione, Amgen fornisce queste informazioni alla data del presente comunicato stampa e non si assume alcun obbligo di aggiornare le dichiarazioni previsionali contenute nel presente documento a seguito di nuove informazioni, eventi futuri o altro.

Nessuna dichiarazione previsionale può essere garantita e i risultati effettivi potrebbero differire sostanzialmente da quelli da noi previsti. I nostri risultati potrebbero essere influenzati dalla nostra capacità di commercializzare con successo prodotti nuovi ed esistenti a livello nazionale e internazionale, sviluppi clinici e normativi che coinvolgono prodotti attuali e futuri, crescita delle vendite di prodotti lanciati di recente, concorrenza di altri prodotti, inclusi i biosimilari, difficoltà o ritardi nella produzione dei nostri prodotti e condizioni economiche globali. Inoltre, le vendite dei nostri prodotti sono influenzate dalla pressione sui prezzi, dal controllo politico e pubblico e dalle politiche di rimborso imposte da terzi pagatori, inclusi governi, piani assicurativi privati e fornitori di assistenza sanitaria gestita e possono essere influenzate da sviluppi normativi, clinici e di linee guida e tendenze nazionali e internazionali verso l’assistenza sanitaria gestita e il contenimento dei costi. Inoltre, la nostra ricerca, i nostri test, i nostri prezzi, il nostro marketing e altre operazioni sono soggetti a un’ampia regolamentazione da parte delle autorità di regolamentazione governative nazionali ed estere. Noi o altri potremmo identificare problemi di sicurezza, effetti collaterali o di produzione con i nostri prodotti, inclusi i nostri dispositivi, dopo che sono stati immessi sul mercato. La nostra attività potrebbe essere influenzata da indagini governative, contenziosi e richieste di responsabilità del prodotto. Inoltre, la nostra attività potrebbe essere influenzata dall’adozione di una nuova legislazione fiscale o dall’esposizione a ulteriori passività fiscali. Se non riusciamo a rispettare gli obblighi di conformità nell’accordo di integrità aziendale tra noi e il NOI governo, potremmo essere soggetti a sanzioni significative. Inoltre, mentre otteniamo regolarmente brevetti per i nostri prodotti e la nostra tecnologia, la protezione offerta dai nostri brevetti e dalle nostre domande di brevetto potrebbe essere contestata, invalidata o aggirata dai nostri concorrenti, oppure potremmo non riuscire a prevalere in contenziosi sulla proprietà intellettuale presenti e futuri. Svolgiamo una quantità sostanziale delle nostre attività di produzione commerciale in alcune strutture chiave, tra cui Portorico , e dipendiamo anche da terze parti per una parte delle nostre attività di produzione, e i limiti alla fornitura possono limitare le vendite di alcuni dei nostri prodotti attuali e lo sviluppo di prodotti candidati. Uno scoppio di malattia o una minaccia simile per la salute pubblica, come il COVID-19, e lo sforzo pubblico e governativo per mitigare la diffusione di tale malattia, potrebbero avere un effetto negativo significativo sulla fornitura di materiali per le nostre attività di produzione, la distribuzione dei nostri prodotti, la commercializzazione dei nostri prodotti candidati e le nostre operazioni di sperimentazione clinica, e tali eventi potrebbero avere un effetto negativo sostanziale sullo sviluppo dei nostri prodotti, sulle vendite di prodotti, sull’attività e sui risultati delle operazioni. Facciamo affidamento su collaborazioni con terze parti per lo sviluppo di alcuni dei nostri prodotti candidati e per la commercializzazione e la vendita di alcuni dei nostri prodotti commerciali. Inoltre, siamo in concorrenza con altre aziende per quanto riguarda molti dei nostri prodotti commercializzati, nonché per la scoperta e lo sviluppo di nuovi prodotti. La scoperta o l’identificazione di nuovi prodotti candidati o lo sviluppo di nuove indicazioni per prodotti esistenti non possono essere garantite e il passaggio dal concetto al prodotto è incerto; di conseguenza, non vi è alcuna garanzia che un particolare candidato prodotto o lo sviluppo di una nuova indicazione per un prodotto esistente avrà successo e diventerà un prodotto commerciale. Inoltre, alcune materie prime, dispositivi medici e componenti per i nostri prodotti sono forniti da fornitori terzi esclusivi. Alcuni dei nostri distributori, clienti e pagatori hanno una leva di acquisto sostanziale nei loro rapporti con noi. La scoperta di problemi significativi con un prodotto simile a uno dei nostri prodotti che implicano un’intera classe di prodotti potrebbe avere un effetto negativo sostanziale sulle vendite dei prodotti interessati e sulla nostra attività e sui risultati delle operazioni. I nostri sforzi per collaborare o acquisire altre aziende, prodotti o tecnologie e per integrare le operazioni delle aziende o per supportare i prodotti o la tecnologia che abbiamo acquisito potrebbero non avere successo. Un guasto, un attacco informatico o una violazione della sicurezza delle informazioni dei nostri sistemi informatici potrebbero compromettere la riservatezza, l’integrità e la disponibilità dei nostri sistemi e dei nostri dati. Il prezzo delle nostre azioni è volatile e potrebbe essere influenzato da una serie di eventi. La nostra attività e le nostre operazioni potrebbero essere influenzate negativamente dal fallimento, o dal fallimento percepito, nel raggiungimento dei nostri obiettivi ambientali, sociali e di governance. Gli effetti del cambiamento climatico globale e dei disastri naturali correlati potrebbero influire negativamente sulla nostra attività e sulle nostre operazioni. Le condizioni economiche globali potrebbero amplificare determinati rischi che incidono sulla nostra attività. Le nostre performance aziendali potrebbero influenzare o limitare la capacità del nostro Consiglio di amministrazione di dichiarare un dividendo o la nostra capacità di pagare un dividendo o riacquistare le nostre azioni ordinarie. Potremmo non essere in grado di accedere ai mercati dei capitali e del credito a condizioni favorevoli per noi, o per niente.

CONTATTO: Amgen , Mille querce

Jessica Akopyan , 805-440-5721 (media)

Arvind Sood , 805-447-1060 (investitori)

| Società anonima Amgen Inc. Conto economico consolidato – GAAP (in milioni, eccetto i dati per azione) (non verificato) |

|||||||

| Tre mesi sono finiti

31 dicembre , |

Dodici mesi sono finiti

31 dicembre , |

||||||

| 2022 | 2021 | 2022 | 2021 | ||||

| Ricavi: | |||||||

| Vendita di prodotti | 6.552 $ | 6.271 $ | 24.801 $ | 24.297 $ | |||

| Altri ricavi | 287 | 575 | 1.522 | 1.682 | |||

| Ricavi totali | 6.839 | 6.846 | 26.323 | 25.979 | |||

| Spese operative: | |||||||

| Costo delle vendite | 1.747 | 1.718 | 6.406 | 6.454 | |||

| Ricerca e sviluppo | 1.324 | 1.348 | 4.434 | 4.819 | |||

| Ricerca e sviluppo in corso acquisita | — | — | — | 1.505 | |||

| Vendita, generale e amministrativa | 1.572 | 1.425 | 5.414 | 5.368 | |||

| Altro | (34) | 51 | 503 | 194 | |||

| Spese operative totali | 4.609 | 4.542 | 16.757 | 18.340 | |||

| Reddito operativo | 2.230 | 2.304 | 9.566 | 7.639 | |||

| Altri ricavi (spese): | |||||||

| Interessi passivi, netti | (415) | (335) | (1.406) | (1.197) | |||

| Altri (spese) ricavi, netti | (67) | 162 | (814) | 259 | |||

| Reddito prima delle imposte sul reddito | 1.748 | 2.131 | 7.346 | 6.701 | |||

| Accantonamento per imposte sul reddito | 132 | 232 | 794 | 808 | |||

| Reddito netto | 1.616 $ | 1.899 $ | 6.552 $ | 5.893 $ | |||

| Utile per azione: | |||||||

| Di base | 3,02 $ | 3,38 $ | 12,18 $ | 10,34 $ | |||

| Diluito | 3,00 $ | 3,36 $ | 12,11 $ | 10,28 $ | |||

| Azioni medie ponderate utilizzate nel calcolo dell’utile per azione: | |||||||

| Di base | 535 | 562 | 538 | 570 | |||

| Diluito | 539 | 565 | 541 | 573 | |||

| Società anonima Amgen Inc. Bilanci consolidati – GAAP (in milioni) |

|||

| 31 dicembre , | 31 dicembre , | ||

| 2022 | 2021 | ||

| (Non verificato) | |||

| Attività | |||

| Attività correnti: | |||

| Liquidità, mezzi equivalenti e titoli negoziabili | 9.305 $ | 8.037 $ | |

| Crediti commerciali, netti | 5.563 | 4.895 | |

| Inventari | 4.930 | 4.086 | |

| Altre attività correnti | 2.388 | 2.367 | |

| Totale attività correnti | 22.186 | 19.385 | |

| Immobili, impianti e macchinari, netto | 5.427 | 5.184 | |

| Attività immateriali, nette | 16.080 | 15.182 | |

| Buona volontà | 15.529 | 14.890 | |

| Altre attività non correnti | 5.899 | 6.524 | |

| Totale attività | 65.121 $ | 61.165 $ | |

| Passività e patrimonio netto | |||

| Passività correnti: | |||

| Conti da pagare e passività maturate | 14.096 $ | 12.097 $ | |

| Quota corrente del debito a lungo termine | 1.591 | 87 | |

| Totale passività correnti | 15.687 | 12.184 | |

| Debito a lungo termine | 37.354 | 33.222 | |

| Passività fiscali a lungo termine | 5.757 | 6.594 | |

| Altre passività non correnti | 2.662 | 2.465 | |

| Totale patrimonio netto | 3.661 | 6.700 | |

| Totale passività e patrimonio netto | 65.121 $ | 61.165 $ | |

| Azioni in circolazione | 534 | 558 | |

| Società anonima Amgen Inc. Riconciliazioni GAAP-Non-GAAP (in milioni di dollari) (non verificate) |

|||||||

| Tre mesi sono finiti

31 dicembre , |

Dodici mesi sono finiti

31 dicembre , |

||||||

| 2022 | 2021 | 2022 | 2021 | ||||

| Costo delle vendite GAAP | 1.747 $ | 1.718 dollari | 6.406 $ | 6.454 $ | |||

| Adeguamenti al costo del venduto: | |||||||

| Spese relative all’acquisizione (a) | (676) | (616) | (2.455) | (2.443) | |||

| Altro | — | (6) | — | (17) | |||

| Totale rettifiche al costo del venduto | (676) | (622) | (2.455) | (2.460) | |||

| Costo delle vendite non GAAP | 1.071 dollari | 1.096 $ | 3.951 $ | 3.994 $ | |||

| Costo delle vendite GAAP come percentuale delle vendite del prodotto | 26,7% | 27,4% | 25,8% | 26,6% | |||

| Spese relative all’acquisizione (a) | (10.4) | (9,8) | (9,9) | (10.1) | |||

| Altro | 0,0 | (0,1) | 0,0 | (0,1) | |||

| Costo delle vendite non GAAP come percentuale delle vendite del prodotto | 16,3% | 17,5% | 15,9% | 16,4% | |||

| Spese di ricerca e sviluppo GAAP | 1.324 $ | 1.348 $ | 4.434 $ | 4.819 $ | |||

| Adeguamenti alle spese di ricerca e sviluppo: | |||||||

| Spese relative all’acquisizione (a) | (33) | (29) | (93) | (123) | |||

| Spese di ricerca e sviluppo non GAAP | 1.291 $ | 1.319 $ | 4.341 $ | 4.696 $ | |||

| Spese di ricerca e sviluppo GAAP in percentuale sulle vendite dei prodotti | 20,2% | 21,5% | 17,9% | 19,8% | |||

| Spese relative all’acquisizione (a) | (0,5) | (0,5) | (0,4) | (0,5) | |||

| Spese di ricerca e sviluppo non GAAP in percentuale sulle vendite dei prodotti | 19,7% | 21,0% | 17,5% | 19,3% | |||

| Spese di vendita, generali e amministrative GAAP | 1.572 dollari | 1.425 $ | 5.414 $ | 5.368 $ | |||

| Adeguamenti alle spese di vendita, generali e amministrative: | |||||||

| Spese relative all’acquisizione (a) | (104) | (20) | (144) | (87) | |||

| Altro | — | 29 | — | (16) | |||

| Totale rettifiche spese di vendita, generali e amministrative | (104) | 9 | (144) | (103) | |||

| Spese di vendita, generali e amministrative non GAAP | 1.468 dollari | 1.434 $ | 5.270 $ | 5.265 $ | |||

| Spese di vendita, generali e amministrative GAAP in percentuale sulle vendite dei prodotti | 24,0% | 22,7% | 21,8% | 22,1% | |||

| Spese relative all’acquisizione (a) | (1.6) | (0,3) | (0,6) | (0,4) | |||

| Altro | 0,0 | 0,5 | 0,0 | 0,0 | |||

| Spese di vendita, generali e amministrative non GAAP in percentuale sulle vendite dei prodotti | 22,4% | 22,9% | 21,2% | 21,7% | |||

| Spese operative GAAP | 4.609 $ | 4.542 $ | 16.757 $ | 18.340 $ | |||

| Adeguamenti alle spese operative: | |||||||

| Adeguamenti al costo del venduto | (676) | (622) | (2.455) | (2.460) | |||

| Adeguamenti alle spese di ricerca e sviluppo | (33) | (29) | (93) | (123) | |||

| Adeguamenti alle spese di vendita, generali e amministrative | (104) | 9 | (144) | (103) | |||

| Alcuni addebiti in base alle nostre iniziative di risparmio sui costi | 1 | (1) | 8 | (130) | |||

| Alcune altre spese (b) | 33 | (50) | (511) | (64) | |||

| Totale rettifiche spese operative | (779) | (693) | (3.195) | (2.880) | |||

| Spese operative non GAAP | 3.830 $ | 3.849 $ | 13.562 $ | 15.460 $ | |||

| Tre mesi sono finiti

31 dicembre , |

Dodici mesi sono finiti

31 dicembre , |

||||||

| 2022 | 2021 | 2022 | 2021 | ||||

| Reddito operativo GAAP | 2.230 dollari | 2.304 $ | 9.566 $ | 7.639 $ | |||

| Adeguamenti alle spese operative | 779 | 693 | 3.195 | 2.880 | |||

| Reddito operativo non GAAP | 3.009 $ | 2.997 $ | 12.761 dollari | 10.519 $ | |||

| Reddito operativo GAAP in percentuale sulle vendite dei prodotti | 34,0% | 36,7% | 38,6% | 31,4% | |||

| Adeguamenti al costo del venduto | 10.4 | 9.9 | 9.9 | 10.2 | |||

| Adeguamenti alle spese di ricerca e sviluppo | 0,5 | 0,5 | 0,4 | 0,5 | |||

| Adeguamenti alle spese di vendita, generali e amministrative | 1.6 | (0,2) | 0,6 | 0,4 | |||

| Alcuni addebiti in base alle nostre iniziative di risparmio sui costi | 0,0 | 0,0 | 0,0 | 0,5 | |||

| Alcune altre spese (b) | (0,6) | 0,9 | 2.0 | 0,3 | |||

| Reddito operativo non-GAAP in percentuale sulle vendite dei prodotti | 45,9% | 47,8% | 51,5% | 43,3% | |||

| Spese per interessi GAAP, nette | € (415) | $335) | $ (1.406) | $ (1.197) | |||

| Rettifiche delle spese per interessi, nette: | |||||||

| Interessi passivi correlati all’acquisizione (c) | 5 | — | 5 | — | |||

| Spese per interessi non GAAP, nette | € (410) | $335) | $ (1.401) | (1.197) | |||

| Altri proventi (spese) GAAP, netti | € (67) | 162 dollari | € (814) | 259 dollari | |||

| Rettifiche ad altri proventi (spese), netti: | |||||||

| Differenza di ammortamento della base di investimento con metodo del patrimonio netto | 49 | 45 | 192 | 173 | |||

| (Utili)/perdite nette da investimenti azionari | (39) | (86) | 362 | (421) | |||

| Totale rettifiche ad altri proventi (spese), netti | 10 | (41) | 554 | (248) | |||

| Altri proventi (spese) non GAAP, netti | $ (57) | 121 dollari | € (260) | 11 | |||

| Reddito GAAP prima delle imposte sul reddito | 1.748 $ | 2.131 dollari | 7.346 $ | 6.701 $ | |||

| Rettifiche al reddito prima delle imposte sul reddito: | |||||||

| Adeguamenti alle spese operative | 779 | 693 | 3.195 | 2.880 | |||

| Rettifiche delle spese per interessi, nette | 5 | — | 5 | — | |||

| Rettifiche ad altri proventi (spese), netti | 10 | (41) | 554 | (248) | |||

| Totale rettifiche al reddito prima delle imposte sul reddito | 794 | 652 | 3.754 | 2.632 | |||

| Reddito non-GAAP prima delle imposte sul reddito | 2.542 dollari | 2.783 $ | 11.100 $ | 9.333 $ | |||

| Accantonamento GAAP per imposte sul reddito | 132 dollari | 232 dollari | 794 dollari | 808 dollari | |||

| Adeguamenti all’accantonamento per imposte sul reddito: | |||||||

| Effetto fiscale delle rettifiche di cui sopra (d) | 163 | 78 | 690 | 544 | |||

| Altri aggiustamenti fiscali (c) | 45 | (14) | 46 | 3 | |||

| Totale rettifiche accantonamento imposte sul reddito | 208 | 64 | 736 | 547 | |||

| Accantonamento non GAAP per imposte sul reddito | 340 dollari | 296 dollari | 1.530 dollari | 1.355 dollari | |||

| Imposta GAAP in percentuale sul reddito prima delle imposte | 7,6% | 10,9% | 10,8% | 12,1% | |||

| Adeguamenti all’accantonamento per imposte sul reddito: | |||||||

| Effetto fiscale delle rettifiche di cui sopra (d) | 4.0 | 0,2 | 2.6 | 2.4 | |||

| Altri aggiustamenti fiscali (c) | 1.8 | (0,5) | 0,4 | 0,0 | |||

| Totale rettifiche accantonamento imposte sul reddito | 5.8 | (0,3) | 3.0 | 2.4 | |||

| Imposta non-GAAP in percentuale sul reddito prima delle imposte | 13,4% | 10,6% | 13,8% | 14,5% | |||

| Utile netto GAAP | 1.616 $ | 1.899 $ | 6.552 $ | 5.893 $ | |||

| Rettifiche all’utile netto: | |||||||

| Rettifiche al reddito prima delle imposte sul reddito, al netto dell’effetto fiscale | 631 | 574 | 3.064 | 2.088 | |||

| Altri aggiustamenti fiscali (c) | (45) | 14 | (46) | (3) | |||

| Totale rettifiche al reddito netto | 586 | 588 | 3.018 | 2.085 | |||

| Reddito netto non GAAP | 2.202 dollari | 2.487 $ | 9.570 $ | 7.978 $ | |||

| Nota: i numeri potrebbero non sommarsi a causa dell’arrotondamento | |||||||

| Società anonima Amgen Inc. Riconciliazioni GAAP/Non-GAAP (in milioni, eccetto i dati per azione) (non verificate) |

|||||||

| La tabella seguente presenta i calcoli degli utili diluiti per azione GAAP e non GAAP: | |||||||

| Tre mesi sono finiti

31 dicembre 2022 |

Tre mesi sono finiti

31 dicembre 2021 |

||||||

| Principi contabili generalmente accettati | Non-GAAP | Principi contabili generalmente accettati | Non-GAAP | ||||

| Reddito netto | 1.616 $ | 2.202 dollari | 1.899 $ | 2.487 $ | |||

| Azioni medie ponderate per EPS diluito | 539 | 539 | 565 | 565 | |||

| EPS diluito | 3,00 $ | 4,09 $ | 3,36 $ | 4,40 $ | |||

| Dodici mesi sono finiti

31 dicembre 2022 |

Dodici mesi sono finiti

31 dicembre 2021 |

||||||

| Principi contabili generalmente accettati | Non-GAAP | Principi contabili generalmente accettati | Non-GAAP | ||||

| Reddito netto | 6.552 $ | 9.570 $ | 5.893 $ | 7.978 $ | |||

| Azioni medie ponderate per EPS diluito | 541 | 541 | 573 | 573 | |||

| EPS diluito | 12,11 $ | $ 17,69 | 10,28 $ | 13,92 $ | |||

| (UN) | Le rettifiche hanno riguardato principalmente l’ammortamento non monetario delle attività immateriali derivanti dalle acquisizioni aziendali. | |

| (B) | Per i tre mesi conclusi 31 dicembre 2022 , gli aggiustamenti sono correlati principalmente alla variazione dei valori equi delle passività per corrispettivi condizionati. Per i dodici mesi conclusi 31 dicembre 2022 , gli aggiustamenti erano principalmente correlati agli aggiustamenti cumulativi della conversione di valuta estera da una cessione non strategica. Per i tre e dodici mesi conclusi 31 dicembre 2021 , gli aggiustamenti sono correlati principalmente alla variazione del fair value delle passività per corrispettivi potenziali. | |

| (C) | Le rettifiche relative a determinate voci di acquisizione, al periodo precedente e ad altre voci sono escluse dagli utili GAAP. | |